Dettes : requête à l'Insee, à Eurostat et au FMI

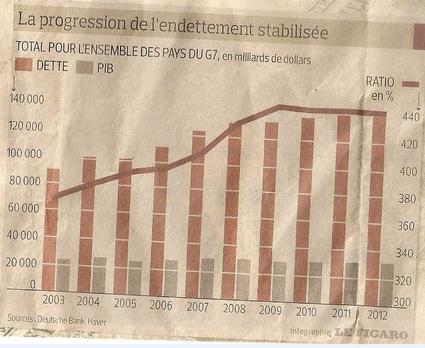

Le document affiché en bas de billet est une infographie du Figaro dont la source est la Deutsche bank.

Merci et bravo au Figaro de l'avoir publiée.

Il montre l'évolution de la dette globale pour les pays du G7 de 2003 à 2012.

Première constatation : ce que nous n'arrêtons pas d'affirmer est confirmé. La dette globale, qui était inférieure à 100% en 1971 a progressivement explosé ses plafonds pour passer les 100, 150, 200, 250, 300, 400% et atteindre comme il est montré, en moyenne près de 440% du PIB.

Lorsque j'écrivais ma thèse de doctorat, on estimait qu'une dette d'Etat inférieure à 20%, une dette des particuliers inférieure à 25%, avec une part prudente pour l'immobilier, et une dette des entreprises non financières (plus de deux personnes) variant entre 30 et 50%, dans des économies où la valeur ajoutée des entreprises représenterait près de 75% du PIB, était raisonnable. La seule ambiguïté portait sur la dette de l'institut d'émission. Fallait-il l'ajouter ou non, en tout ou en partie, à la dette globale, l'émission de monnaie banque centrale étant, comptablement, une dette collective mais pouvant être considérée, avec l'abandon des monnaies métalliques, comme un fonds de roulement "technique" que l'on pouvait neutraliser dans les décomptes des dettes effectives : nul n'était besoin de la rembourser !

On peut se demander pourquoi cette évolution du taux de dettes globales est passée pratiquement inaperçue pendant des décennies, alors qu'elle représente une véritable révolution intellectuelle et économique. J'ai déjà présenté ce calcul élémentaire :

Si la dette est de 400% du PIB , avec un taux de 5% et une maturité moyenne de 10 ans, pour simplifier les calculs, l'amortissement est de 40% du PIB et le versement des taux d'intérêt de 20%. Il faudrait donc que l'économie sorte 60% du PIB pour faire fonctionner un tel système à partir de la valeur ajoutée. Ce qui est impossible. Les banquiers ont cru pouvoir détourner cette impossibilité en se remboursant nominalement sur les plus values de biens. Un banquier se moque d'être remboursé à partir d'une plus value ou de la vente d'une immobilisation, plutôt que d'un flux de revenu. Pas l'économiste.

Ce que montre le graphique, c'est qu'en moyenne les pays du G7 ont grimpé dans la folie des dettes jusqu'à l'explosion et qu'il n'ont réussi qu'à stabiliser le taux de dettes. Le graphique, ne montre ni le transfert des dettes vers les Etats ni le transfert vers les banques centrales.

Nous sommes toujours dans la situation intenable que nous avons matérialisée par l'image du "hanneton qui s'épuise à pousser devant lui sa boule de crottin".

La situation est plus simple pour les pays greffés sur la monnaie mondiale, comme les Etats-Unis qui en fournit 90% et le Royaume-Uni qui la fait tourner. L'explication des gros bénéfices des grosses banques mondiales est entièrement dans le fait qu'elles se sont débarassées du gros de leurs dettes et qu'elles continuent à fixer leurs honoraires sur une fraction démente du PIB des nations. La situation est dramatique pour les pays de la zone Euro, contraints par l'absurdité du système de Maastricht qui a supprimé les possibilités d'action monétaire nationale sans transférer les mêmes moyens à l'échelon supérieur.

La grande question est de comprendre comment une évolution aussi néfaste et aussi massive que le gonflement gigantesque du taux de dettes a pu passer inaperçu et pourquoi les quelques lueurs qui ont percé le mur des ténèbres ont été considérées, par presque tous les économistes, sauf Maurice Allais, comme sans conséquences.

Une réponse est l'inadéquation des statistiques. Sur ce site, nous poussons à intervalle régulier un large cri d'alarme statistique et demandons à l'INSEE et aux medias, de remédier à des lacunes phénoménales.

- Nous souhaitons des séries longues, sur 50 ans minimum et sur 100 ans si possible. Pourquoi ? Parceque les évolutions étant incrémentales, elles ne prennent leur pleine expression que sur de longues plages de temps. L'existence d'un cycle de 8-10 ans ne peux échapper à qui prend en compte l'évolution de la valeur ajoutée des entreprises depuis 1900 !

- Sur la dette globale la situation se double d'un probléme de définition. Quiconque s'est penché ne serait que trois minutes sur la question se rend compte qu'il est quasiment impossible de se faire une opinion fondée sur des informations solides. Tous les chiffres disponibles sont incompatibles entre eux. Les études sont faites, comme dans le cas de celle du Figaro, sur des enquêtes particulières dont la méthodologe est incertaine. Comparer les chiffres annoncées par les uns et les autres, genre enquête Mckinsey, est IM-POS-SIBLE !

Dans le cas de la zone Euro le problème se corse du fait des dettes de la BCE ? Comment les réaffecter aux nations composantes ?

Le trouble est caractérisé quand on lit l'opuscule de l'INSEE sur l'économie française. Pour la première fois, l'édition 2013 donne des indications sur la dette relativement au PIB, alors qu'auparavant on donnait des chiffres sur des bases différentes : par exemple la dette des particuliers était rapportée au revenu disponible, pas au PIB, rendant les regroupements pénibles.

Si on s'en tient aux chiffres données (particulier, état, entreprise), on reste dans des plages de dettes "acceptables" dont le total dépasse à peine 200%. D'où vient alors l'écart de 200% avec le chiffre de 440% de la Deutsche Bank ?

Nous transmettons donc la supplique suivante à l'Insee (et par extension à Eurostat et au FMI) : fournissez-nous une série longue recomposée au moins depuis 1945, donnant, sur une base normalisée, l'évolution de la dette globale française (européenne et mondiale pour les autres institutions).

Devraient figurer EN TETE et en ENORME dès le début de l'opus sur l'économie française de l'INSEE, l'évolution des courbes suivantes :

- Valeur ajoutée des entreprises de plus de 1 personnes (en montant et en en pourcentage)

- Montant de la dépense publique

- Montant des prélèvements

- Montant de la dette globale et de ses principales composantes.

- part de la population globale au travail

- ratio salarié des entreprises privées (hors associations et finance)/population totale ;

Dans la seconde qui suivra la lecture de ces courbes, le lecteur comprendra :

- que la crise de 2007-201x et sa dureté étaient entièrement prévisibles : télescopage de la crise décennale avec un encours de dettes intenables. C'est le moyen qui nous a servi à les prévoir dès Pâques 2006.

- que la montée du chômage est entièrement corrélée à celle de la dépense publique, avec ses deux compagnons prélèvements et dettes.

La crise de 1929 a permis de gros progrès statistiques. Il faut que la crise en cours provoque les mêmes progrès accompagnés d'une meilleure diffusion publique.

L'INSEE, malgré les pesanteurs politico-syndicales qui pèsent sur ses équipes (et qui était devenue évidente quand les syndicats ont exigé le renvoi d'un analyste qui niait l'effet bénéfique sur l'emploi des 35 heures), n'est ni au service de l'Etat, ni au service de la classe des fonctionnaires, ni au service du "peuple de gauche" ou de ses servants. Il est au service des citoyens et son monopole a pour contrepartie une diffusion neutre, éclairée et éclairante.

Didier Dufau pour le Cercle des économistes e-toile

|

Le cercle des économistes regroupés dans E-TOILE autour de Didier Dufau, Economiste en Chef, aborde des questions largement tabous dans les media français et internationaux soit du fait de leur complexité apparente, soit parce que l'esprit du temps interdit qu'on en discute a fond. Visions critiques sur les changes flottants, explications sur le retard français, analyses de la langueur de l'Europe, réalités de la mondialisation, les économistes d'E-Toile, contrairement aux medias français, ne refusent aucun débat. Ils prennent le risque d'annoncer des évolutions tres a l'avance et éclairent l'actualité avec une force de perception remarquable. Association loi 1901 |

Voir nos autres blogs

Voir nos autres blogs