Les Français sont fâchés. Des impôts confiscatoires et ruineux, une croissance inexistante, un chômage de masse, la crainte de l’avenir, pour eux-mêmes et surtout leurs enfants, ont eu raison de leur sérénité.

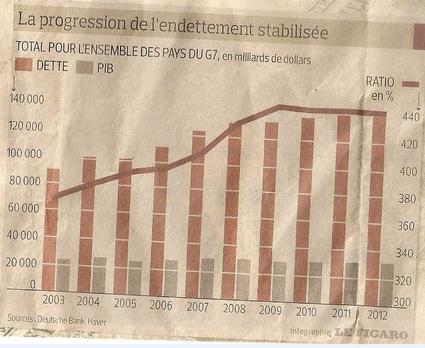

Une bonne partie de cette mauvaise humeur se retourne contre les « élites » défaillantes, nécessairement défaillantes. N’était-ce pas leur rôle de faire en sorte que le navire national navigue bien et arrive à bon port ? Et le voilà encalminé sur des hauts fonds, en attendant éventuellement de sombrer. L’annonce par l’INSEE d’une prolongation de la stagnation dans l’année qui vient et par l’Unedic de l’arrivée de 150.000 nouveaux chômeurs, ne laisse aucun espoir. Nous aurons prélevé pour rien 60 à 70 milliards d’Euros sur les Français. La dette explose. Le taux de déficit public par rapport au PIB reste au-dessus de 4%. L’impasse budgétaire est toujours aussi élevée. Aucune réforme de structure n’est engagée et le livre de Mme Trierweiler ne laisse aucun doute : M. Hollande ne veut pas se mettre à dos les organisations syndicales et ne fera rien sinon de l’agitation malsaine contre des boucs émissaires ou des groupes de Français diabolisés pour une raison ou une autre mais sans capacité de bloquer le pays.

On aboutit à ce commentaire radical d’Éric Zemmour, dans une livraison récente du Figaro.

« Éric ZEMMOUR. - À mon sens, il y a un fil rouge de l'histoire de la France et de l'Europe depuis la Révolution de 1789 : les élites n'ont jamais digéré la souveraineté populaire. L'Europe a été le moyen de s'en débarrasser. Quand Philippe Séguin en 1992 explique que Maastricht sera l'anti-1789, il a raison. Qui gouverne aujourd'hui? Une oligarchie européenne façonnée par l'oligarchie française. Il y a derrière toute une élite. Il faut lire à ce sujet l'analyse de Rawi Abdelal de la Harvard Business School, qui explique que ce sont des Français, MM. Lamy, Delors, Camdessus, qui ont inventé cette libéralisation du mouvement des capitaux. Lawrence Summers, conseiller de Bill Clinton, décrit ce mouvement en des termes très clairs : «Ces élites sans patrie qui ont fait allégeance à la mondialisation économique et à leur propre prospérité plutôt qu'aux intérêts de la Nation.» À partir de là, les gouvernements ne peuvent plus gouverner. Ils n'ont plus la souveraineté monétaire et n'ont plus le moyen de contrôler le capitalisme libéralisé. Ils sont donc devenus des pantins. Donc quand on leur dit qu'il faut réformer, ils ne réforment que dans les intérêts de cette oligarchie. »

Faut-il remonter ainsi jusqu’à la rupture qu’aura été la Révolution française ?

Il suffit de prendre en compte le grand mouvement idéologique qui a embarqué la société française après mai 68, mélange d’influence américaine et d’idéologie marxisante libérée du communisme.

Du « ni Dieu ni Maître » pré-marxiste, on est passé à une théorie de la libération qui postule que toute répression et toute domination doit être condamnée ontologiquement, avec une traduction dans la condamnation du passé des « dominants », et élimination future de tout mécanisme de contrainte, au nom des dominés.

George Pompidou avait très bien perçu le danger du « non à toute répression ». On n’est pas sorti de Normale Sup sans quelques réflexes. Dans un entretien à la télévision qui avait fait un flop mémorable, il avait rappelé que toute volonté implique une contrainte. Une volonté de civilisation entraîne une contrainte au minimum morale et éventuellement plus lourde encore lorsqu’elle est menacée.

Lors de son investiture, il s’était engagé à « maintenir la dignité de la France ». Comme animateur du conseil des ministres, il rappelait toujours qu’il ne fallait pas rapetasser mais penser et anticiper les problèmes, avec la volonté d’agir fermement pour les surmonter. L’action supposait la réflexion collective dans la conception mais l’unité dans l’exécution. A plusieurs reprises, il avait souligné que ce sont les Français qui font la France et que le rôle de l’Etat était d’abord et avant tout de les aider.

En résumé : un Etat décidé et actif dans ses attributions, dignes dans ses représentants mais au service des Français et de l’unité nationale. En cas de difficulté, tout le monde s’y mettait. Et en cas de succès tout le monde en profitait avec une prime pour ceux qui étaient le plus en difficulté.

Tout cela allait se dissiper après lui pour quasiment disparaître avec le président actuel. Plus de cap, plus de dignité, plus d’unité nationale, les Français étant divisés entre bons et mauvais, au point que la répression fiscale chasse une partie des élites du pays.

La vraie question n’est pas de savoir, comme le pense Eric Zemmour, comment de nouveaux vilains ont voulu se venger de 1789, mais pourquoi et par quels mécanismes nous avons sombré de 1974 et 2014, au degré d’abjection où se trouve désormais le pays.

La nouvelle théorie de la libération postulait au début des années 70, que le faible avait toujours raisons contre le fort. Il fallait donc supprimer les structures de domination et empêcher leur « appareil de répression ».

C’est par la Justice que le pourrissement est venu. Elle ne devait plus être « au service de la répression bourgeoise ».

Nous avons eu l’avantage d’entendre une nouvelle race de procureurs et de juges expliquer qu’il fallait favoriser le dominé contre le dominant donc favoriser

- la femme contre l’homme

- l’enfant contre les parents

- l’élève contre le maître

- le salarié contre le patron,

- le pauvre contre le riche,

- le locataire contre le propriétaire

- le fonctionnaire contre l’Etat

- etc.

Les lois ? On s’en moque. On est passé de la Justice, juste appréciation de l’application des lois dans des cas d’infractions particulières, au justicialisme, emploi de la force publique contre des réprouvés idéologiques en fonction de leur condition.

La production culturelle a cherché à démontrer que le bourgeois était un simple « salaud au sens sartrien du terme ».

Tous les films des années 70 montrent des bourgeois corrompus qui évitent la sanction de leur faute, manipulent le pouvoir politique et les juges, ou violent les petites filles.

En même temps des actions provocatrices se multiplient pour « supprimer le respect dû aux valeurs et aux personnes bourgeoises ». Gramsci avec nous ! Dans l’affaire du paquebot France les syndicats piratent le navire et prennent en otage les passagers. Interdiction de sanctionner, même une prise d’otages, si elle est d’origine syndicale. Rappelons que ce genre de comportement est condamné à la pendaison, cinquante ans plus tôt. Lorsqu’en Moselle, des syndicalistes violent deux touristes et mettent le feu à divers bâtiments, aucune sanction ne suit. Un tribunal refuse de sanctionner un gréviste qui avait crevé l’œil de son patron pendant une « occupation » d’usine. « Sa colère était légitime ». L’affaire Lip montre un Fred Lip ridicule et odieux. Un véritable massacre d’image totalement abusif. On s’amuse à encenser le vol des montres effectué par Piaget, un syndicaliste sympathique totalement dépassé par l’arrivée de dizaines d’intellectuels de gauche dans les locaux occupés. Le musée automobile des frères Schlumpf est littéralement volé. L’affaire du notaire de Bruay-en-Artois présente un bourgeois caricatural comme un violeur de petite fille et un assassin. Un notaire !

Il ne faut pas croire que ce mouvement se soit arrêté. Le film « Intouchables » montre un bourgeois rendu impuissant par sa propre sottise (donc tolérable) et sauvé par un noir de banlieue, tous les infirmiers blancs étant profondément nuls et ridicules. Un film sur les bonnes espagnoles montre des patrons bourgeois intolérables qui les laissent croupir dans la m…, l’homme bourgeois mais repentant, étant sauvé par l’amour d’une prolétaire espagnole. La grève des intermittents et les élucubrations qu’elle a suscitée lors des différents festivals a permis d’entendre comment les « cultureux conscientisés et subventionnés » voyaient leur rôle : « dénoncer la domination économique bourgeoise et émanciper le peuple de leur emprise ». « Si tout cela n’est pas politique ! lance Olivier Py. Si le théâtre n’est pas une victoire sur le monde marchand, sur un monde qui ne donne pas la parole aux gens, qui ne sont que des objets qui achètent des objets ! » (Avignon 2014). « Ces gens-là » n’ont pas la parole mais doivent payer et vite et beaucoup ! Fournir la corde avec laquelle on va les pendre symboliquement !

Les hauts fonctionnaires créent de leur côté « l’énarchie compassionnelle ». Elle s’appuie sur le mouvement sous-jacent mais l’interprète à sa manière. Le haut fonctionnaire, et lui seul, est détaché des considérations malsaines de l’argent. Lui seul est en charge de l’intérêt général. Il lui revient donc d’arbitrer la société. On va arbitrer donc tous les conflits On retrouve la litanie des fausses oppositions :

- femmes contre hommes, jusqu’à l’aboutissement d’une parité imposée

- pauvres contre riches : jusqu’au financement du non travail à vie

- voleurs contre volés : jusqu’à la non sanction jusqu’à deux ans de prison ferme

- salariés contre entrepreneurs, avec des lois qui finiront par bloquer l’entreprise et l’emploi

- locataires contre propriétaires, avec des lois qui finiront par tuer le marché de la location

- l’immigré contre le national, avec l’affaire Léonarda en point d’orgue

Etc.

L’énarchie compassionnelle permet à une minorité restreinte de hauts fonctionnaires de capter l’Etat et le politique. Naturellement, arbitrer veut dire arroser les tensions d’argent pris au citoyen. Donc on développe une fiscalité dévoyée qui finit par être confiscatoire et par faire fuir les entrepreneurs et les familles aisées.

La conjonction d’un mouvement idéologique post-soixante-huitard, de la cupidité d’une classe intellectuelle soucieuse d’argent public et d’une haute administration désireuse de prendre le pouvoir, explique l’évolution constatée. Inutile de remonter à 1789 qui avait vu le triomphe de la bourgeoisie contre la noblesse et le clergé. Qui seraient donc les nostalgiques du pouvoir perdu ? Le clergé catholique ? Il n’existe presque plus, comme d’ailleurs la noblesse. Alors les bourgeois ? Alors qu’on est justement en pleine réaction anti-bourgeoise. Cela ne tient pas debout.

Un autre élément, extérieur celui-là, provient de la politique extérieure des Etats-Unis, voulue par Roosevelt, animée par Cordell Hull et mise en place par une administration sûre d’elle-même et dominatrice. L’idée est de casser les puissances européennes. Elles doivent d’abord décoloniser. Puis se fondre dans un ensemble multinational qui privilégiera les régions. C’est le rôle assigné à Jean Monnet. Il faut casser les anciennes « grandes puissances européennes ». De même qu’on avait tué l’Autriche-Hongrie, il fallait dissoudre l’Allemagne, la France et le Royaume-Uni dans un magma dont elles ne se relèveront jamais.

Le piège se referme doucement. Le referendum Ecossais, le mouvement des « Bonnets Rouges », les indépendantismes corse, basque, catalan, la liquidation de la Tchécoslovaquie, l’éclatement de la Yougoslavie, le séparatisme belge, sont renforcés par l’idéologie européiste et l’action de l’Union Européenne qui prétend avoir un rapport direct avec les régions par-dessus les Etats. On aboutit à la Commission actuelle où les grands Etats sont totalement noyés dans la représentation des petits. Le président de la commission et 7 vice-présidents sur 8, sont les mandataires de tout-petits pays sans aucune importance stratégique et capables de rien sur le plan international.

L’Union Européenne a adopté l’idéologie américaine de liberté absolue des mouvements de marchandises, de personnes et capitaux. Les américains n’appliquent pas cette idéologie pour eux-mêmes. Mais elle sert leurs intérêts à l’extérieur. Le tarif extérieur commun saute dès le début des années 70. On en est au traité de libre-échange transatlantique, dont les citoyens ne doivent rien savoir tant qu’il n’est pas arrêté.

L’affaire de l’Euro est plus complexe. Contrairement à l’idée véhiculée par de nombreux commentateurs qui font de l’Euro une création de F. Mitterrand, l’Union Monétaire Européenne remonte à la conférence de La Haye, en 1969, si nous ne nous trompons pas. D’ores et déjà, on appelle dans les milieux européistes à l’unité monétaire. Le projet sera retardé par la rupture des Accords de Bretton-Woods. L’Euro n’est en rien une volonté américaine ou anglo-saxonne. C’est un levier voulu par les européistes qui savent que l’Union monétaire impliquera automatiquement, à plus ou moins long terme, l’union économique et donc politique. Il est clair que l’Euro a privé les pouvoirs nationaux de l’essentiel de leurs prérogatives régaliennes. Un Etat qui ne contrôle ni son budget ni sa monnaie n’est pas un état mais un croupion.

Sur ce point Zemmour a parfaitement raison.

La conjonction des différents mouvements idéologiques, corporatistes, européistes, a fini par dissoudre toute volonté nationale.

Lorsque M. Hollande prétend « réconcilier » les Français, il commence par insulter différents boucs émissaires et prend à bras le corps le salut :

- des homosexuels

- des fusillés de la guerre de 14,

- des prostituées dont il faut sanctionner le client

- des délinquants prisonniers maltraités par la prison

- des fainéants de l’administration libérés de la contrainte d’une journée de franchise

- des immigrés

- des locataires indélicats

- des roms

- …

La relance politique de M. Valls vise à masquer de nouvelles hausses fiscales ciblées en s’attaquant directement aux taxis, aux notaires (encore), aux huissiers, aux pharmaciens et autres « salauds de riches ».

L’idée républicaine du « tous ensembles », à proportion de ses moyens, s’est vue abandonnée au profit de l’idée fascisante du : « seuls les riches paieront ». La famille, vue comme une institution bourgeoise résiduelle, est la cible première des mesures de rabot. La famille, base de toute société ...

On aboutit à cette situation qu’une femme seule qui gagne 8.000 euros par mois termine avec 1000 euros disponibles et devra payer à Paris crèches, cantines et activités avec un surcoût lié à sa rémunération avant impôt…On brûle la chandelle fiscale par les deux bouts. Féminismes et socialisme, où est votre victoire ?

Dans le même temps le peuple a été privé du droit de décider lui-même du détail de l’application des droits de l’homme, au profit de la CEDH, constitué majoritairement de juges provenant d’Etats microscopiques, qui n’ont pas craint de juger contraire aux Droits de l’Homme la condamnation d’un quidam qui, ayant insulté le chef de l’Etat, avait été "sanctionné" par une amende de 70 euros !

Comment s’étonner que la France connaisse un léger problème d’identité quand on demande aux Français qu’ils se repentent :

- De la colonisation

- Des guerres nationales

- De l’esclavagisme

- De la répression sociale

- D’avoir été majoritairement catholiques

- D’avoir été dominés par une classe bourgeoise abusive

- De leur rejet des immigrés

- De leur volonté de sanctionner les criminels

- D’être des « Français de souche »

- D’être des parents violents

- Ou des maris tueurs

- …

Il leur est demandé de ne plus avoir aucune volonté nationale.

Alors la délinquance explose, alors des musulmans exaltés coupent la tête d’un ressortissant français, alors la rue devient un lieu infect pourri de mendicité et de vols à la tire, alors il n’y a plus d’emplois, plus d’usines, plus de croissance, plus de fierté, plus rien.

Oui, on assiste bien au suicide d’une nation.

Mais s’agit-il d’une trahison des élites ?

Ce qu’une idéologie a fait une autre peut le défaire.

La dérive justicialiste s’est brisée sur le « mur des cons ». Le culte des minorités s’est fracassé sur la défense de la famille, venue d’un corps social qui considère qu’on ne peut pas trifouiller la millénaire filiation. L’abaissement devant les revendications multi-culturalistes se heurte aux décapitations musulmanes. L’effacement national dans une Europe du « soft power », c’est-à-dire de l’impuissance essentialiste, révulse car l’action diplomatique traditionnelle des grands Etats n’est pas relayée. L’Union prétendument « européenne » qui laisse faire, sans pouvoir bouger autre chose que des lèvres gercées, les manœuvres de Poutine ou qui subit sans broncher les dictats américains (Fatca, Traité transatlantique etc.), n’a pas besoin d’élites. L’impuissance peut se contenter de tristes incapables, comme hier Mme Ashton ou M. Rompuy, et aujourd’hui deux nouvelles insignifiances, qui feront à nouveau rire le maître du Kremlin, le nouveau calife Musulman ou Obama.

Le Français se retrouve nu et à découvert dans un monde où il n’a plus de rôle. Dirigé actuellement par des fonctionnaires et des militants socialistes pitoyables, des incapables verbeux et intolérants, bouffés par des ambitions misérables et les idéologies sus décrites, il se trouve ruiné et au chômage. Avec aucune perspective sinon plus d’impôts, plus de chômage, plus de dettes.

Voici la France à nouveau en campagne électorale, avec des journalistes qui expliquent qu’il ne faut pas avoir de programme mais créer une belle image par un bon positionnement com’, des européistes qui expliquent que l’abaissement de la France est tout à fait normal ou qu’il faut créer Europa, des cultureux subventionnés qui expliquent qu’il faut encore et toujours en finir avec le bourgeois, et des fonctionnaires et des salariés sous statuts qui bloqueront toute réforme, crève le pays.

Refaire les élections de 2012 qui furent les pires qu’on puisse imaginer et augurer malheureusement de la suite sinistre que nous connaissons ?

La vérité est qu’il faut reconstituer une élite et non pas la condamner comme coupable de la crise actuelle. Il faut à nouveau accepter d’avoir des pouvoirs et de supporter les contraintes de leur exercice, pourvu que ce soit pour le bien général. Donc qu’il y ait un cadre de responsabilité où ce bien général puisse être piloté.

La question des minorités agissantes n’est rien par rapport au retour d’une masse populaire en position de compétence et d’action.

L’hyper-protection de pseudo-dominés n’est plus la question du jour. L’énarchie compassionnelle est hors sujet. Le développement d’un secteur public tellement hypertrophié qu’il dépasse désormais en taille le secteur privé puisqu’il s’assure de plus 100% de la valeur ajoutée des entreprises non financières de plus d’une personne, avec un million de fonctionnaires territoriaux recrutés pour pratiquement rien en quelques années, est hors-jeu. Le détournement des ressources nationales au profit d’immigrés ou d’étrangers toujours plus nombreux et souvent inemployables ne peut plus être une cause centrale.

Il faut donc régler deux difficultés cruciales : une faillite démocratique qui touche la France l’Europe et l’ensemble du monde ; une faillite économique qui touche également la France, l’Europe et le monde.

En France la question démocratique sera réglée en empêchant la haute fonction publique de coloniser le politique. Nul ne doit être élu dans une assemblée qui fixe son salaire et ses conditions de travail. Nul ne doit être élu plus de deux mandats. Nul ne peut toucher plus d’une seule rémunération publique. Il ne faut plus faire fuir les actifs qui réussissent, redonner du pouvoir aux décideurs, éventuellement en rognant sur les protections déraisonnables accordées abusivement aux salariés et à leurs syndicats et qui sont vecteurs d’impuissance. Ceci est vrai dans le privé comme dans le public.

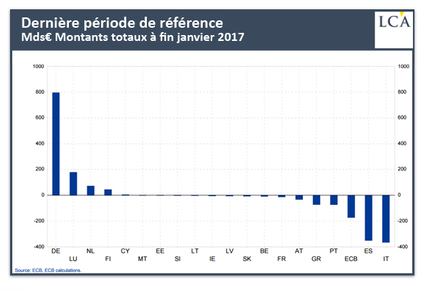

En Europe, il faut briser la surreprésentation des petits pays. La Commission doit être composée au prorata des populations et non pas selon la règle du « un pays, un commissaire ». Les pays sans budgets de défense et sans armée doivent être tenus de financer la sécurité commune sur la base d’une contribution per capita.

De même le collège des juges de la CEDH doit être pourvu au prorata des tailles de pays. Il est intéressant de noter la composition de la présidence et des vice-présidents de cette institution : Président, Luxembourg, vice-président n° 1, Andorre, n°2, Italie, n°3 Lettonie, n°4 Liechtenstein, n°5, Monaco ! Toute ressemblance avec la composition de l’UE ne serait que pure coïncidence ! Evidemment, cela n’a aucune importance de mettre un juge du Syndicat de la magistrature qui joue aux fléchettes sur un « mur de cons » sous la dépendance d’un « juge » du Liechtenstein, nommé par copinage par Hans-Adam II, Prince fantomatique d’un coin de terre vivant de la fraude fiscale. Mais on comprend que le Premier Ministre britannique s’étrangle en voyant ce curieux aréopage décider du statut civil des criminels condamnés à des années de prison, en lieu et place du peuple britannique.

A quel titre le microscopique Luxembourg préside-t-il la Commission et le CEDH ? En quoi un représentant du Liechtenstein est-il qualifié à imposer ses vues personnelles alors qu’il ne représente absolument rien, (pour le coup rien du tout), à des peuples de plusieurs dizaines de millions d’habitants ?

Qu’est-ce que l’on veut, à la fin : que la France, l’Allemagne et le Royaume-Uni soient représentés par leurs régions principales dans une Europe à 100 membres ? Alors la Corse, la Bretagne, la Savoie, le Pays de Galles, la Bavière, la Sicile etc. auraient un commissaire à Bruxelles et un juge à la CEDH ? Chaque représentant prendrait à son tour la « présidence de l’Union » ?

Le Royaume-Uni et la France, démembrés, n’aurait plus aucune armée possible, plus aucun poids diplomatique, plus rien d’états souverains mobilisant des élites.

Tout cela est risible. Et rendrait encore plus l’Europe inexistante et impuissante. Atomisée façon puzzle.

Il faut réformer profondément les institutions Européennes. L’idée de Roosevelt d’édenter l’Europe en noyant les grandes nations dans une flopée de petites ne doit pas être conservée.

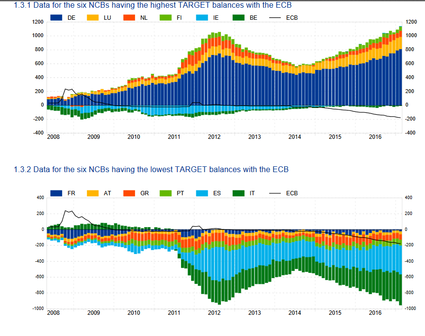

Dans la zone Euro, il ne faut plus admettre qu’on fonctionne sur la base de deux « normes » sans aucun instrument de pilotage et sans pilote. Nous appelons de nos vœux un « chancelier de la zone Euro », appuyé sur des instances de contrôle démocratique spécifiques.

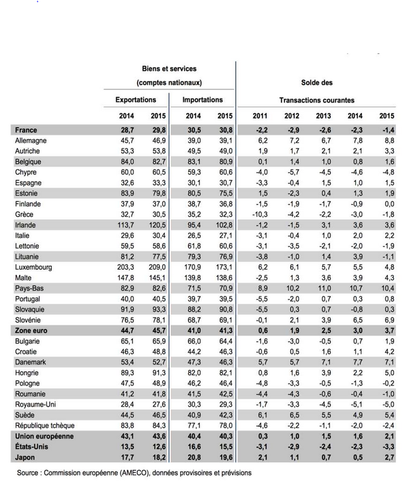

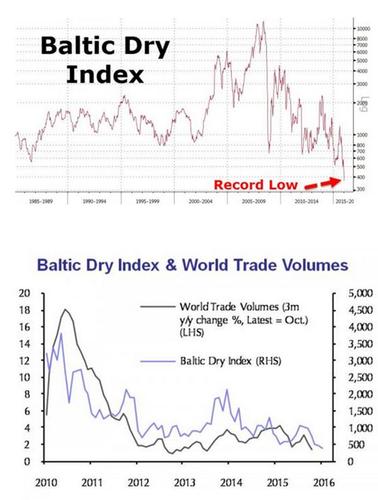

Dans le monde, on ne peut plus admettre l’organisation monétaire actuelle. Les Etats doivent redevenir responsables vis-à-vis des autres de l’équilibre de leurs balances extérieures. Donc avoir des cadres compétents et responsables.

En un mot il faut des élites, les plus compétentes possibles. Oui des ELITES, des vraies ! Avec des pouvoirs. Les élites, qu’elles soient militaires, sportives, artistiques, médicales, scientifiques, administratives ou civiles, sont faites pour progres

Voir nos autres blogs

Voir nos autres blogs