Un graphique fort inquiétant

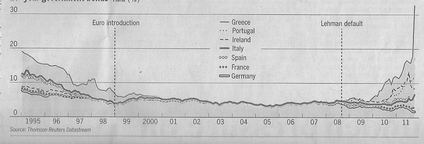

Nous reprenons ci-dessous le graphique publié par le Financial Times qui donne l'évolution des taux d'intérêt des différents pays de l'Euroland de 1990 à aujourd'hui. Son analyse peut faire grincer les dents.

Que constate-on ?

Avant la mise en place de l'accord de Maastricht, les taux sont totalement dispersés. "Les spreads", comme on dit, sont considérables, traduisant la crainte différenciée des investisseurs devant les risques souverains encourus.

L'obligation de respecter les conditions d'entrée dans l'Euro provoque d'une part une certain stagnation relative en Europe, corsetée par ces obligations et la convergence des taux d'intérêt. Le tremblement de terre de Kobé fait soudain fuir les capitaux d'Extrême-Orient et provoque une ruée sur le dollar. La crise qui s'en suit, appelée à tort crise des pays émergents, après un à coup conjoncturel initial fort, est très favorable à l'Europe qui se retrouve avec un Euro dévalué et une meilleure compétitivité. On entre également dans la phase forte du cycle. L'Europe retrouve une forte croissante créatrice d'emplois. L'optimisme gagne les marchés financiers, facilite la satisfaction des critères de Maastricht et crée les conditions d'un lancement réussi de l'Euro.

La crise décennale de 2001 -2002, de faible intensité, (selon le schéma des crises décennales qui veut qu'une crise faible succède à une crise forte, la récession de 92-93 ayant été forte), n'a pas d'effet sur l'Euro d'une part parce que les finances des Etats de l'Euroland sont assainies et d'autre part parce que Greenspan ouvre grand les vannes du crédit aux Etats Unis. Cela renforce la crédibilité de l'Europe et permet aux marchés de considérer que l'ensemble de la zone est homogène. Les taux d'intérêt sont convergents dans l'Euroland et ils sont bas.

L'inconvénient, c'est que le dollar baisse et la zone Euro commence à perdre des parts de marché. Elle entre dans une période de quasi stagnation. les états traditionnellement irresponsables, comme la France, l'Italie, la Grèce, bénéficient de taux d'intérêt dont ils n'ont pas l'habitude. Creuser les déficits ne coûte pas cher. On laisse monter la dette alors que la dette accumulée initiale était haute.

Passons sur le cas de la Grèce où les chiffres annoncées étaient mensongers. La France et l'Italie ne bouclent aucun budget en équilibre.

L'Allemagne confrontée à une perte de compétitivité réagit par le plan Schröder qui rétablit la compétitivité par une austérité salariale et budgétaire progressive, continue et finalement forte. Le déficit des comptes publics allemands a été éliminé en 2008 (-0,1%), alors que la France s’enfonçait à la même époque à -3,4%. Notons qu'à cette date la crise n’avait pas encore frappé.

Le Traité de Maastricht avait confié à l'Ecofin le soin de coordonner les politiques budgétaires et économiques des pays de l'Euroland, Aucun avertissement n'est lancé sur les risques de différenciation des fondamentaux des différents pays.

Même l'Eurogroupe présidé par le luxembourgeois européiste Juncker sans interruption depuis 2005 se tait. On voit même différents pays à partir de 2005 discuter du bien fondé des critères de Maastricht et proposer de laisser filer un peu plus la dette. La France participe à ces demandes par la voix de son ministre des finances. En même temps l'habituel chœur des vierges économiques médiatiques exige une politique libérale de la BCE à l'instar de la FED. Les habitudes laxistes françaises sont invétérées.

Le cas de l'Espagne, du Portugal et de l'Irlande doit être disjoint. Dans ces pays la flambée immobilière est le moteur de la croissance et de l'emploi. Cette bulle est rendue possible à la fois par les libéralités de la FED qui inonde les marchés financiers de liquidité, les fonds structurels européens, et l'apparence de solidité de la zone Euro.

La France pour sa part entre dans la stagnation chiraquienne aggravant l'effet des mesures malthusiennes prises par le gouvernement Jospin à la fin de la décennie précédente. Sa compétitivité s'effondre ; son industrie part en morceau ; l'investissement productif devient minuscule ; le déficit du commerce extérieur s'aggrave constamment. Assommée par les prélèvements fiscaux, l'Euro fort, le sous investissement, le chômage structurel élevé, la France voit tous ses voyants économiques passer à l'orange et au rouge. Bien qu'on entre dans les années 2005, 2006 et 2007 dans la partie prospère du cycle, la croissance est en France d'une extrême médiocrité.

Dès 2006 on voit les taux d'intérêt dans l'Euroland commencer à diverger, reflet des différences de taux d'inflation. A titre d'exemple rappelons que cette année 2006, le taux d’inflation en Espagne a atteint 3,6% contre 1,9% en France. La crise est encore dans les limbes et ne peut être mise en avant comme cause des dérapages. Juncker laisse faire. L'Ecofin se tait.

Le blocage des marchés interbancaires en 2007 accélère le phénomène. La bulle d'endettement mondial commence à exploser. Un an plus tard ce sera la faillite de Lehman-Brothers et la "grande récession". Les écarts de taux d'intérêt s'aggravent à la mesure du transfert vers les états d'une partie des dettes privées aventurées et la création de nouvelles dettes publiques liées à la récession.

L'absence de gestion sérieuse des causes de la crise et la mise en place de mesures de sécurité financières excessives entraînent un dégagement de la part des banques qui vendent leurs paquets d'obligations d'état douteuses. Les taux d'intérêt sur le marché secondaire des dettes souveraines connaissent des spreads de plus en plus importants en même temps que certains taux montent à des niveaux intolérables. Il suffit en effet que les banques vendent leur dette pour faire baisser le cours des obligations et mécaniquement augmenter les taux d'intérêt réels. Via les CDS qui n'ont fait l'objet d'aucune législation malgré leur rôle majeur comme moyen de spéculation malsaine, certains "hedge funds" mobilisent des sommes colossales et s'en donnent à cœur joie.

Les défauts de construction de la zone euro apparaissent en pleine lumière : pas d'institution réelle de coordination des politiques économiques, Ecofin s'avérant une institution zombie et l'Eurogroupe un club européiste dominé par la puissance de la BCE tempérée par le laxisme des gouvernements, donc une maison du silence ; impossibilité de monétiser la dette souveraine ; absence de toute gestion de la valeur externe de l'Euro ; absence de mécanisme de solidarité financière, chaque état étant laissé structurellement responsable de ses dettes. Sans l'appui d'une banque centrale, tout désajustement vis-à-vis du reste de la zone ne peut se faire que par la récession ou l'austérité. L'austérité avec une monnaie forte et une spéculation sur les taux de la dette, dans une ambiance de crise mondiale des échanges ne peut rien donner sinon du chômage et de nouveaux déficits. Il faut ajouter la panique des épargnants qui se ruent sur les actifs sûrs (Francs suisses, actifs immobiliers en Allemagne).

Les Etats et les institutions européennes en sont réduits à courir après les conséquences. "Trop peu trop tard".

La course à l'austérité des Etats en mal de refinancement de leur dette souveraine ne peut que provoquer mécaniquement une récession en Europe et aggraver la panique générale sur les perspectives de l'Euro.

Mais comment faire rentrer à nouveau dans le tuyau les courbes de taux d'intérêt écartelées façon éventail ?

Si on n'y parvient pas comment assurer la poursuite de la zone Euro et d'une monnaie unique ? Comment le faire surtout dans un monde sans aucune concertation économique internationale réelle comme l'a montré le dernier G.20 ? Comment le faire sans mettre fin à la guerre des monnaies ? Comment le faire sans croissance du commerce international ? Comment le faire au moment où la crise et les régulateurs contractent massivement l'enveloppe bilancielle des institutions financières obligées à licencier massivement ?

Si la panique reste la maîtresse du jeu, si les idéologies et les contraintes diplomatiques et géopolitiques diverses rendent inopérantes les seules solutions efficaces, on va directement vers l'explosion de la zone Euro et une grande dépression de type 1929.C'est le sentiment général qui s'installe en cette fin de mois de novembre 2011. On entend partout des remarques du genre : "Mais il doit bien y avoir des gens intelligents au sein de ces équipes gouvernementales". Ou encore : "Non décidemment non, ils doivent garder quelques atouts dans leur manche. Ils ne vont pas laisser tout exploser". C'était le genre de remarque qu'on entendait lorsque Guderian avait percé le front à Sedan en mai 40.

La suite ne fut pas fameuse.

Didier Dufau pour le Cercle des économistes e-toile

Post scriptum : les obligations non respectées du conseil Ecofin et de l'Eurogroupe- Les projets d'évolution.

L'Ecofin

"Les domaines de compétence du Conseil ECOFIN concernent plus particulièrement :

o la coordination des politiques économiques générales des États membres et la surveillance économique

o le contrôle de la politique budgétaire et des finances publiques des États membres

o certaines questions relatives à l’euro : en particulier, le Conseil adopte après consultation de la BCE des règlements concernant le cadre juridique de l’euro ; il peut également, après consultation de la BCE, formuler les orientations générales de politique de change (dans ces cas, les droits de vote des Etats membres n’ayant pas adopté l’euro sont suspendus –art. 122.5 du Traité instituant la Communauté européenne -) ; ces orientations générales ne peuvent affecter l’objectif principal du SEBC, à savoir le maintien de la stabilité des prix.

o le suivi des questions relatives aux marchés financiers

o les relations économiques avec les pays tiers"

Si vous avez entendu parler des mesures de l'Ecofin en vue d'effectuer une vraie surveillance économique et contrôler les politiques budgétaires, bravo ! Vous avez l'ouïe fine.

L'Eurogroupe

"Au Conseil ECOFIN informel de Scheveningen du 11 septembre 2004, les ministres des finances ont décidé d’introduire d’ores et déjà, avant même l’entrée en vigueur du Traité, le principe d’une présidence stable de l’Eurogroupe pour une période de 2 ans. Jean-Claude Juncker, Premier ministre et ministre des finances du Luxembourg, a été choisi comme premier président de l’Eurogroupe, pour une période de 2 ans, du 1 janvier 2005 jusqu’au 31 décembre 2006 ; un vice-président lui a été adjoint (pour un an et demi) en la personne du ministre des Finances autrichien Karl-Heinz Grasser.

Des consultations régulières avec la Commission européenne et la Banque centrale européenne font également partie du mandat du président de l’Eurogroupe. M. Juncker, en tant que président de l'Eurogroupe, pourra assister, sans droit de vote, aux réunions du Conseil des gouverneurs de la BCE. Inversement, le président de la BCE continuera à être invité lors des réunions de l'Eurogroupe. "

M. Juncker est toujours aujourd'hui le président de l'Eurogroupe. Si vous avez entendu sa voix dénonçant les risques que faisaient courir à la zone euro les politiques divergentes des états de l'Euroland, pour provoquer les réflexions propres à éviter des vulnérabilités nouvelles, pour gérer mieux le cours du change de l'Euro vis-à-vis du dollar, il vous faire don de votre oreille à l'Institut de Sèvres : c'est un maître étalon ! Le bon Jean Claude s'est surtout préoccuper de conserver ses prérogatives administratives contre la volonté notamment de la France de faire remonter l'Eurogroupe à l'échelon non plus des ministres des finances mais des chefs d'Etat de l'Union. Il s'est en vérité opposé à la gouvernance économique de la zone euro ! Il va bientôt s'écarter pour laisser la place à une autre personnalité chargée d'un rôle plus proactif à l'échelon de la présidence permanente de l'Union. On a songé à DSK pour ce rôle, mais le Sofitel plus les affaires suivantes ont rendu vaine cette hypothèse. On pense maintenant à Van Rompuy. Mais quel pouvoir et quelle doctrine aura ce nouvel animateur de la coordination des politiques européenne si la BCE n'est pas réformée et si on considère que le cours de l'Euro est l'affaire des marchés ?

Aux dernières nouvelles, on assiste à une bataille institutionnelle en Europe non pas sur les Eurobonds et sur le rôle de la BCE, mais sur qui donnera les coups de gourdin sur les méchants pays déficitaires qui mettent l'Euro en péril. La commission veut absolument récupérer ce pouvoir. On voit donc M. Barroso, dont la parole a été inexistante pendant toute la crise jusqu'ici, se démener pour obtenir ce pouvoir. L'Ecofin est dans les choux et M. Juncker, après l'effondrement de l'Eurogroupe songe à les cultiver, ses choux, dans son propre jardin. Le projet français d'Eurogroupe à la hauteur du conseil européen est retoqué. Les optimistes croient que le gouvernement allemand cédera sur le rôle de la BCE et les eurobonds dès qu'il aura obtenu satisfaction sur le transfert à la commission d'un rôle de père fouettard aidé dans cette tâche par la Cour de Justice européenne chargée de condamner les désobéissants. On ne peut pas dire que ce débat crucial fasse l'objet de beaucoup de commentaires dans la presse quotidienne française. Les Français verront apparaître tout à coup dans les débats parlementaires une modification constitutionnelle créant de facto la perte de la souveraineté budgétaire, après la perte de la souveraineté monétaire. On leur dira : il n'y a pas de choix.

Au total l'Europe aura été pratiquement paralysée depuis que la situation de la Grèce est devenue incontrôlable, entraînant dans le maelstrom l'Italie, l'Espagne, le Portugal, et la France. Sans parler des périphéries : Pologne, Hongrie…

Quant au Monde, laissé à l'abandon par le G.20 ? Les Etats-Unis sombrent un peu plus dans les déficits et la désunion, la Chine voit son économie s'arrêter progressivement, le Brésil sent le vent du boulet. Attachez vos ceintures !

|

Le cercle des économistes regroupés dans E-TOILE autour de Didier Dufau, Economiste en Chef, aborde des questions largement tabous dans les media français et internationaux soit du fait de leur complexité apparente, soit parce que l'esprit du temps interdit qu'on en discute a fond. Visions critiques sur les changes flottants, explications sur le retard français, analyses de la langueur de l'Europe, réalités de la mondialisation, les économistes d'E-Toile, contrairement aux medias français, ne refusent aucun débat. Ils prennent le risque d'annoncer des évolutions tres a l'avance et éclairent l'actualité avec une force de perception remarquable. Association loi 1901 |

Voir nos autres blogs

Voir nos autres blogs

Donc la panique est passée et aux taux de décote de la dette sur le marché secondaire il était rentable de spéculer à la hausse. Ce que certains ont fait. .

Lewis Holden